Үйді жалға беру кезінде салық міндеттемелері

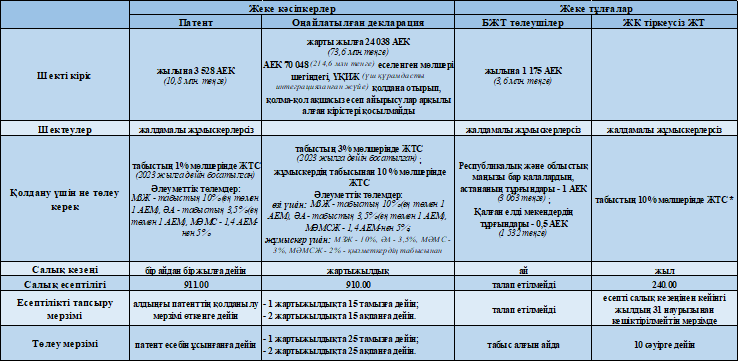

Тұрғын үйді жалға беру кезінде салық міндеттемелерін орындау туралы ҚР Қаржы министрлігінің Мемлекеттік кірістер комитеті тұрғын үйді жалға беретін тұлғаларға салық міндеттемелерін орындау қажеттілігі туралы ескертеді. Жеке кәсіпкер (бұдан әрі — ЖК) ретінде тіркелмеген жалға берушілер салық міндеттемелерін бірыңғай жиынтық төлемді (бұдан әрі — БЖТ) төлеу жолымен немесе жеке табыс салығы бойынша декларацияны (бұдан әрі — ЖТС) ұсыну жолымен орындай алады. ЖК тұрғын үйді жалға беру кезінде бюджетпен есеп айырысу кезінде патент немесе оңайлатылған декларация негізінде арнаулы салық режимін (АСР) пайдалануға құқылы. Сонымен қатар, әдістердің әрқайсысының өзіндік артықшылықтары мен шектеулері бар. Жеке тұлғалар үшін жеке табыс салығы бойынша декларация Тұрғын үйді жалға беретін және жеке кәсіпкер ретінде тіркелмеген жеке тұлғалар жыл сайын есепті салық кезеңінен кейінгі жылдың 31 наурызынан кешіктірілмейтін мерзімде жеке табыс салығы бойынша декларацияны (240.00-нысан) табыс етеді және декларацияны тапсыру үшін белгіленген мерзімнен кейін күнтізбелік он күннен кешіктірілмейтін мерзімде алынған табыстың 10% мөлшерінде жеке табыс салығын төлейді. Жеке тұлғалар жеке табыс салығы бойынша декларацияны (240.00-нысан) «E-Salyq Azamat» мобильді қосымшасы немесе cabinet.salyk.kz web-порталында Салық төлеушінің кабинеті арқылы тапсыра алады. Егер тұрғын үй салық агентіне (жеке кәсіпкер, жеке практикамен айналысатын тұлға, заңды тұлға, оның құрылымдық бөлімшелері, резидент емес заңды тұлға) жалға берілген жағдайда жеке табыс салығын есептеуді, ұстап қалуды және бюджетке төлеуді салық агенті төлем көзінен жүзеге асырады. БЖТ төлеушілер Жеке тұлғалар