Применение сертификатов резидентства в ретроспективном порядке

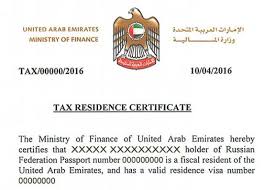

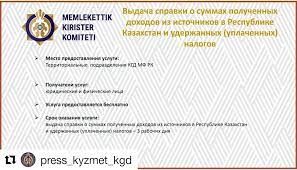

Вопрос: Возможность применения сертификатов резидентства в ретроспективном порядке. Так, согласно п. 3 ст. 675 НК нерезидент признается резидентом государства, с которым Республикой Казахстан заключен международный договор, в течение периода времени, указанного в документе, подтверждающем резидентство нерезидента. Если в документе, подтверждающем резидентство, не указан период времени резидентства нерезидента, нерезидент признается резидентом государства, с которым Республикой Казахстан заключен международный договор, в течение календарного года, в котором такой документ выдан. Может ли быть применено освобождение от налогообложения согласно м/н договору, если, например, в сертификате резидентства, выданном компетентным органом в 2021 году, будет указано, что нерезидент являлся резидентом соответствующего государства в 2020 году. Ответ: В соответствии с пунктом 4 статьи 666 Налогового кодекса международный договор применяется при условии представления нерезидентом налоговому агенту документа, подтверждающего резидентство, соответствующего требованиям пункта 1 статьи 675 Налогового кодекса. При этом документ, подтверждающий резидентство, представляется нерезидентом налоговому агенту не позднее одной из следующих дат, которая наступит первой: 1) 31 марта года, следующего за налоговым периодом, определенным в соответствии со статьей 314 настоящего Кодекса, в котором произошла выплата дохода нерезиденту или невыплаченные доходы нерезидента отнесены на вычеты; 2) не позднее пяти рабочих дней до завершения налоговой проверки по вопросу исполнения налогового обязательства по подоходному налогу, удерживаемому у источника выплаты, за налоговый